开勒环境、嘉戎技术、海锅股份3家首发企业创业板过会

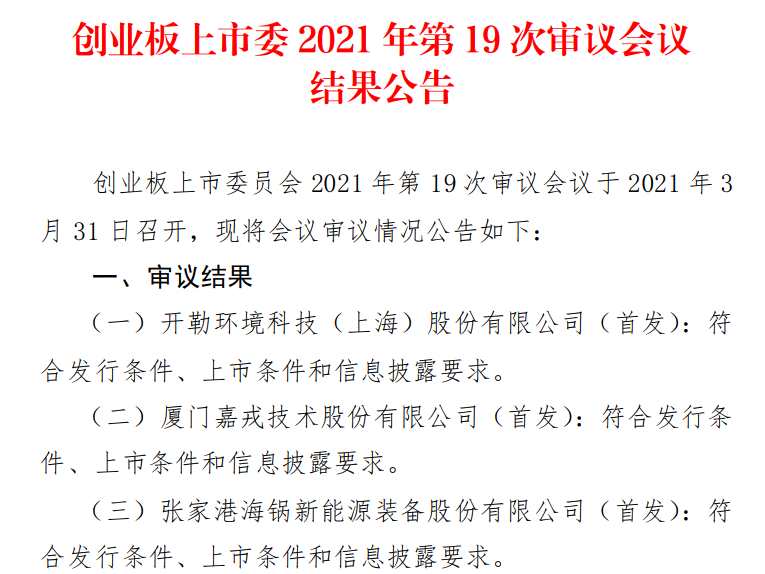

4月1日,据深交所消息,创业板第19次审议会议结果显示,开勒环境、嘉戎技术、海锅股份3家企业过会。

开勒环境

开勒环境是一家主要从事HVLS风扇的研发、生产、销售、安装与相关技术服务对的公司。据招股书显示,2017年至2019年,公司营收分别为2亿元、2.7亿元、3亿元,利润分别为1206万元、1002万元、1248万元,利润上在2018年有所下滑,但总体上呈现出持续盈利的态势。本次拟公开发行不超过1618万股,拟募资4亿元,将用于年产1.2万台HVLS节能风扇、3万台PMSM高效电机生产基地建设项目、研发中心建设项目、营销服务体系建设项目、补充流动资金。

针对开勒环境,深交所问到的主要问题有:

1. 发行人2020年经营业绩下滑,报告期内产品价格下降。 请发行人代表说明:(1)业绩下滑与产品价格下降是否与行 业出现的重复建设、产品同质化相关;(2)发行人目前的市 场份额已达 17.23%,是否说明总体市场规模不足,对发行人 持续经营能力造成重大不利影响。请保荐人代表发表明确意 见。

2. 发行人及子公司拥有专利 76 项,其中发明专利只有 2 项,发行人产品中的主要零部件主要为外购。请发行人代表 说明产品核心技术以及持续保持创新性的措施与手段。请保荐人代表发表明确意见。

3. 发行人商务合同中约定需承担部分产品销售相关的运 输、安装及检测义务。请发行人代表说明在新收入准则实施 前后,运输费用、安装费用、检测费用核算的流程、归集的 科目及其金额,以及是否符合新、旧收入准则的相关规定。 请保荐人代表发表明确意见。

4. 申报材料显示,2016 年 12 月和 2018 年 3 月,发行人 收购【欧比特(300053)、股吧】股权。欧比特原股东与发行人及其实际控制人、 董监高、核心技术人员等关联方、主要客户或供应商之间不 存在关联关系或其他利益安排。但该结论未取得欧比特原股 东高利亲和周燕的确认。请发行人代表说明:(1)高利亲和 周燕不予确认的原因;(2)在当事人不予确认的情况下,申 报材料披露上述结论的依据、原因与合理性。请保荐人代表 发表明确意见。

此外,开勒环境还需要对以下问题进行落实

请发行人按新收入准则的相关规定核算运输费用并进行 披露。请保荐人、申报会计师发表明确意见。

嘉戎技术

嘉戎技术是一家以膜分离装备、高性能膜组件等产品的研发制造与应用技术为核心,为客户提供高浓度污废水处理及清洁生产综合解决方案的国家高新技术企业。本次拟公开发行不超过2913万股,拟募资9.6亿元,将用于高性能膜材料产业化项目、DTRO膜组件产能扩充及特种分离膜组件产业化项目、研发中心建设项目、运营网络建设项目、补充流动资金。其中2.9亿元将用于补充流动资金,占募资金额的比例最大。2017年至2020年上半年,该公司的营收分别为14,593.01万元、29,906.98万元、57,599.11万元、30,183.77万元,利润分别为3,897.14万元、7,705.86万元、15,148.81万元、8,811.08万元。

针对嘉戎技术,深交所问到的主要问题有:

1. 申报材料显示,碟特膜技术于 2018 年设立,其实际控 制人王如顺时任发行人董事、总经理,也是发行人的共同实 际控制人之一。发行人于 2019 年 5 月收购碟特膜技术 100% 股权。请发行人代表说明:(1)碟特膜技术的设立背景;(2) 收购成立仅一年的碟特膜技术的原因、合理性以及定价的公 允性。请保荐人代表发表明确意见。

2. 发行人与 RTS 公司于 2018 年签署的《独家代理协议》 尚在履行中,依此协议,发行人向 RTS 公司采购“Rochem” 品牌的 DT 类膜组件及配件。2019 年 9 月,国家知识产权局裁 定“Rochem”商标无效,2020 年发行人向 RTS 公司的采购金额为 2,681.40 万元,未达到《独家代理协议》约定的最低采 购金额。请发行人代表说明未达到《独家代理协议》约定的 最低采购金额应承担的法律责任。请保荐人代表发表明确意 见。

3. 报告期各期,发行人向前五名供应商采购占比分别为 67%、55%、35%、38%,境外供应商占比较大。请发行人代表 说明:(1)报告期内前五名供应商变动的主要原因及合理性; (2)是否对境外供应商存在重大依赖,国际贸易环境的不确 定性对发行人供应链可能产生的不利影响。请保荐人代表发 表明确意见。

4. 报告期内,发行人向天源环保销售的金额分别为 237.47 万元、2,857.51 万元、4,393.88 万元、4,792.73 万 元。天源环保招股说明书披露,同期向发行人采购的金额分 别为 1,171.18 万元、4,863.34 万元、8,108.38 万元和 1,099.36 万元。请发行人代表说明:(1)报告期内设备经安 装与调试并出具设备验收单的平均周期以及与上述差异是否 匹配;(2)是否存在跨期确认收入的情形。请保荐人代表发 表明确意见。

此外,嘉戎技术还需要对以下问题进行落实:

1. 报告期内,发行人存在员工创办企业的情形。请发行 人在招股说明书中披露公司治理和内控制度方面的缺陷及整 改措施。请保荐人发表明确意见。

2. 请发行人在招股说明书中补充披露与天源环保同期销 售、采购数据存在较大差异的原因。请保荐人说明核查过程 并发表明确意见。

3. 请发行人在招股说明书中披露未达到《独家代理协议》 约定的最低采购金额应承担的法律责任。请保荐人、发行人 律师发表明确意见。

海锅股份

海锅股份主要从事大中型装备专用锻件的研发、生产和销售,产品广泛应用于油气开采、风力发电、机械装备以及船舶、核电等领域。本次拟公开发行不超过2,106万股,拟募资4.5亿元,将用于高品质锻造扩产及技术改造项目、高端装备关键零组件精密加工项目、研发中心项目。2017年至2020年前三季度,该公司的营收分别为3.19亿元、4.95亿元、6.47亿元、7.56亿元,利润分别为2016.53万元、4729.26万元、6481.33万元、7914.68万元。

针对海锅股份,深交所问到的主要问题有:

1. 盛源热处理成立于 2015 年 8 月 31 日,为发行人关联 方。2016 年 11 月盛雪华认购其新增注册资本 30 万元,2019 年 12 月,盛雪华将其持有的全部 30 万元认缴出资(实缴 0 元)零对价转让。报告期内,盛源热处理为发行人主要外协 供应商,外协价格高于其他主要供应商,也高于相同地域的 可比公司。请发行人代表说明:(1)盛雪华入股盛源热处理的原因与必要性,入股时间与盛源热处理成为外协商时间的 先后关系;(2)盛源热处理成立后不久,即成为发行人重要 的专业外协商,且业务上主要依赖发行人的原因及合理性;(3) 关联交易价格的公允性,是否存在垫付成本、输送利益等情 形;(4)盛雪华零对价转让股权,其认缴出资额的法律义务 是否已免除。请保荐人代表发表明确意见。

2. 2018-2019 年发行人对 Baker Hughes 销售收入分别增 长 101.49%、116.57%,2018 年对 Technip FMC 销售收入增长 224%,均远高于同期营业收入整体增速。请发行人代表说明: (1)对主要客户(Baker Hughes 和 Technip FMC)销售收入 大幅度增长的原因及合理性;(2)“碳达峰、碳中和”对发行人的影响。请保荐人代表发表明确意见。

3. 发行人直接材料占主营业务成本的比重较高,定价采 用成本加成模式,仅与极少部分客户在框架协议中约定了价 格调整机制,近期钢材价格发生较大幅度的波动。请发行人 代表说明:(1)有价格调整机制的订单占全部订单的比例, 无调价机制的订单总体情况及风险敞口;(2)截止上会稿提 交日,现有存货的成本价与市场价之间的差距;(3)未按协 议约定落实调价机制的原因与合理性。请保荐人代表发表明 确意见。

此外,海锅股份还需要对以下问题进行落实:

1. 请发行人在招股说明书“特别风险因素”中补充披露 “碳达峰、碳中和”对发行人未来业绩的重大影响。请保荐人 发表明确意见。

2. 请发行人在招股说明书“特别风险因素”中披露:(1) 发行人大部分订单无调价机制面临的风险敞口;(2)近期钢 材价格上涨对发行人履行订单带来的风险。请保荐人发表明 确意见。