降息了!2022年全面宽松?

本月20号,央行公布了12月份的LPR (贷款市场报价利率)报价:1年期LPR降至3.80%,前值为3.85%;5年期以上LPR为4.65%,保持不变。

没错!在12月15号刚刚落实降准之后,央妈又降息!

外围加息潮

其实,为了缓解高通胀的压力,全球大多数央行都已经或正准备加息了,上周全球主要央行相继公布了利率决议。

美联储或明年加息:刚刚过去的12月份美联储议息会议,做出了近年来加码QE之后的最重大鹰派转变,每月减少购债规模300亿美元,缩减速度翻倍,明年一季度末将完全退出资产购买,且多数联储官员预计明年和后年将各加息三次,明年6月可能开始首次加息。

一是实体融资成本还有待进一步下调,7月降准之后,三季度实体融资需求偏弱的时候,企业融资成本不降反升。

9月新发放贷款加权平均利率为5.0%,而6月为4.93%,其中,一般贷款加权平均利率为的5.3%(6月为5.2%),票据融资加权平均利率为2.64%(6月为2.94%)。

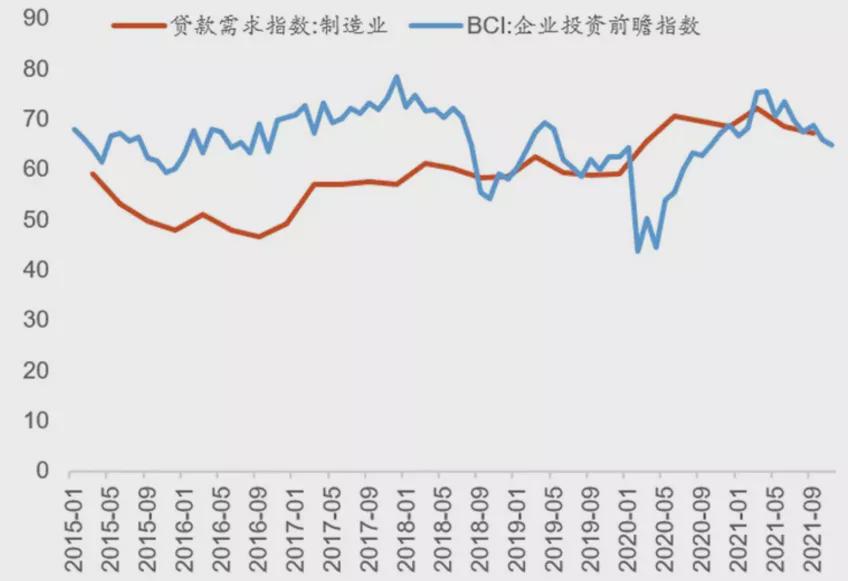

二是实体融资需求依旧偏弱。目前,国内的结构性通胀虽然已经迎来了拐点,11月PPI为12.9%,下降0.6个百分点。但上游大宗商品的成本依旧位于历史高位,企业的成本压力依然很大。

另外,受疫情反复、海外财政货币政策加速退出使得出口的不确定性增强、国内房地产下行压力等因素的影响,企业预期持续弱化,投资扩产动力不足。

就是这种通过降准、推动存款利率自律上限等方式来降低银行的负债端成本,再引导银行加大对实体经济特别是中小微企业支持力度的方式还是过于间接了。

在这样的情况下,更直接的方式就是降低信贷成本,通过降价来刺激实体融资需求。

在MLF利率—LPR报价利率—贷款利率的传导机制下,要想降低实体经济的融资成本,一是降低MLF利率;二是MLF不动,鼓励银行主动下调LPR利率;三是MLF和LPR都不动,银行直接降低贷款利率。

考虑到MLF利率作为观察货币政策方向的一个窗口,明年或许会有降息,但是目前直接下调MLF利率的概率有限,所以12月暂时没有下调MLF利率。

而在下半年两次降准以及存款利率定价自律机制等多方面的推动下,银行的负债端成本整体是略有下滑的。

比如存款利率定价自律机制落实后,9月银行新发生定期存款加权平均利率为2.21%,较存款利率自律上限优化前的5 月下降 0.28 个百分点。7月和12月的降准则能够降低金融机构资金成本每年约280亿元。

在银行负债端成本有所下滑的时候,推动商业银行在MLF未动的时候,压缩加点带动LPR利率下行,从而推动贷款利率下行无疑是一个不错的方式。

所以在央行降准的背景下,12月1年期LPR利率下调了5个BP。

继续宽松可期

再往大里说,现在政府要做的首先就是稳增长,在刚刚过去的中央经济工作会议上有几个非常重要的变化。以前我们很少明确的说经济下行压力来自哪里,而这一次明确指出三个方面,即需求收缩,供给冲击,预期减弱。

而需求收缩居首,我们一般也不会直接说经济下行压力来自于需求收缩,所以当政府这么提的时候,意味着整个政策一定会往宽松的方向去走,不会再简单意义上像过去两年我们看到的定向宽松,而更可能是全面的宽松,总量的宽松,一定不要低估政府保增长的决心和态度。

另外,央行也是第一次没有提到要保持宏观杠杆率的稳定,同时也删除了货币和M2的增速和经济增速相匹配的说法,这就意味着明年它的方向就是一个,希望要加杠杆,然后让整个社融或者是货币的增速,要高于GDP的增长,所以未来的货币政策应该是进一步的宽松,而且很可能会再度迎来一轮全面宽松!