113047旗滨发债上市时间,旗滨转债什么时候上市及上市价格预估

本月旗滨集团发行了可转债,债券简称就是旗滨转债,代码是113047,旗滨发债的申购时间是2021年4月9日,申购代码是783636,原股东配售码是764636,113047旗滨发债上市时间及上市价格预计多少?旗滨转债什么时候上市?我们今天一起来看看。

113047旗滨转债什么时候上市:

一般按照可转债上市规则来看,可转债上市时间一般在申购之后的20到30天左右,而旗滨转债申购的时间是2021年4月9日,所以它的上市时间就是2021年4月29日到5月9日之间,旗滨发债上市之后就可以开盘交易了,大家接下来耐心等待吧。

【公司在行业中的竞争地位】

(一)竞争地位

1、规模地位

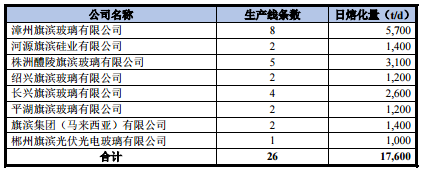

公司自 2011 年首次公开发行股票并上市以来,规模迅速扩大,生产线数量、产能都有较大的提升,截至 2020 年 6 月末,公司浮法玻璃日熔化量规模情况如下:

截至 2020 年 6 月末,公司共拥有浮法玻璃生产线 26 条,日熔化量总计 17,600 吨。据 Wind 资讯数据统计,2020 年 6 月末,我国拥有浮法玻璃生产线 378 条,总日熔量为 228,281 吨,旗滨集团浮法线条数、总日熔化量分别占比约 6.84%、 7.63%。旗滨集团浮法玻璃业务规模大于南玻集团、中国玻璃、金晶科技、【耀皮玻璃(600819)、股吧】等竞争对手,仅信义玻璃的浮法玻璃生产线总日熔量稍高于旗滨集团。2020 年 6 月末,根据信义玻璃官方网站披露,其浮法玻璃生产线总日熔量为 19,500 吨,占我国同期浮法玻璃生产线总日熔量约 8.45%,比旗滨集团高出 1,900 吨和 0.82%。

2019 年度,公司节能建筑玻璃产品的产量和销量分别为 1,160 万平方米和 1,127 万平方米,实现营业收入 66,893.99 万元,三项数据较 2018 年度分别增长 202.87%、212.19%和 285.17%。2020 年 1-6 月,公司节能建筑玻璃产品的产量和销量分别为 941 万平方米和 865 万平方米,实现营业收入 40,156.67 万元。相比于主要竞争对手,公司进入节能建筑玻璃业务领域时间较短、节能建筑玻璃业务规模较小,具体可参见本节之“二、行业情况及竞争状况”之“(十三)行业内主要企业及发行人竞争地位”之“1、行业内主要企业”的内容。这是由于节能建筑玻璃产品项目定制化程度高,客户倾向于选择从事节能建筑玻璃行业多年且有合作经历的供应商。旗滨集团进入节能建筑玻璃行业时间较短,依靠良好的产品性能质量与服务,在业界初立口碑,生产销售均快速增长,公司节能建筑玻璃业务规模与竞争力有着较大的提升空间。

2、技术地位

通过技术力量自主开发和引进消化吸收,开发了一系列的核心技术,通过优化设计方案、合理选配生产设备、加强施工管理、优化生产工艺等措施,浮法玻璃生产线能耗、成本、总成品率、劳动生产率、窑龄等技术经济指标显著改善,优等品线各项指标已到达行业先进水平。从原料配料与称量技术、熔窑优化设计和提高熔化质量技术、锡槽成型技术、退火窑技术,到自动控制与成套软件系统全部可实现自主开发,使产线建设效率和拥有核心技术的能力得以快速提升。优等品浮法玻璃生产线热耗最低的已经达 1,230kJ/kg 玻璃液以下,产品厚度实现从 0.33mm 到超厚(15mm 以上)的全覆盖。

针对浮法玻璃熔窑的燃料特点及烟气特性,公司与合作伙伴合作开发、建设了浮法生产线脱硫脱硝技术与设备。在相关技术与设备的基础上,公司在持续生产经营与环保实践中,依靠自身能力调整、改进、完善原有设施设备和工艺技术,形成了一整套用于浮法玻璃熔窑的烟气治理技术,申报了相关专利并获得授权,已在集团范围内推广应用,可以对玻璃熔窑烟气进行有效的脱销、脱硫、除尘处理,然后经烟囱达标排放。同时配套建设的余热锅炉及余热发电系统,充分利用烟气余热、节能减排,既满足了烟气处理系统对运行温度的要求,又取得了良好的社会效益和经济效益。

公司持续研究与创新超低排放等技术,2019 年醴陵电子玻璃项目应用公司首创的“干法脱硫+陶瓷管除尘+低温 SCR 脱硝”工艺,实现了电子玻璃稳定超低排放要求;公司环保备用设施陆续投入使用,通过自主研发的循环再热系统,逐步实现玻璃企业在环保设施切换过程中烟气不直排、不超标排放要求。

【市场占有情况】

2017 年-2019 年,公司浮法玻璃原片产品的市场占有情况如下:

2017 年、2018 年、2019 年和 2020 年 1-6 月,公司浮法玻璃原片产品的销量分别为 10,329 万重量箱、11,003 万重量箱、11,845 万重量箱和 5,126 万重量箱,占同期全国浮法玻璃销量的比例分别为 17.01%、17.87%、19.16%和 19.04%。2017 年-2019 年,公司浮法玻璃原片产品的销量占同期全国浮法玻璃销量的比例连续三年超过 17%且保持增长。

2019 年度,公司节能建筑玻璃产品的产量和销量分别为 1,160 万平方米和 1,127 万平方米,实现营业收入 66,893.99 万元。2020 年 1-6 月,公司节能建筑玻璃产品的产量和销量分别为 941 万平方米和 865 万平方米,实现营业收入 40,156.67 万元。相比于主要竞争对手,公司节能建筑玻璃业务规模较小,这是由于节能建筑玻璃产品项目定制化程度高,客户倾向于选择从事节能建筑玻璃行业多年且有合作经历的供应商。旗滨集团进入节能建筑玻璃行业时间较短,依靠良好的产品性能质量与服务,在业界初立口碑,生产销售均快速增长,公司节能建筑玻璃业务规模与竞争力有着较大的提升空间。

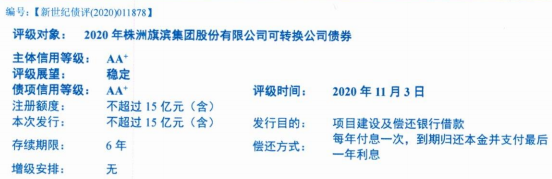

【债券评级】

发债上市首日交易规则

可转债按T+0规则交易,投资者上市首日即可卖出转债,且新债上市首日不设涨跌幅限制。不过沪市可转债设有熔断机制,根据交易所有关规定,若无价格涨跌幅限制的国债、地方债或政策性金融债较收盘价上涨或下跌幅度超10%的,交易所有权进行临时停牌、口头或书面警示、暂停证券账户当日交易等举措。

沪市可转债熔断机制如下:开盘涨跌幅超过20%将临时停盘30分钟;涨跌超过30%将直接停牌至14:55;14:55分以后不熔断。

此外深市规定,债券上市首日集合竞价阶段报价幅度必须在发行价上下30%的幅度内。连续竞价、收盘集合竞价的有效竞价范围为最近成交价的上下10%。

1、T+0交易

可转债不同于股票,采用的是T+0交易规则,即当天买入的可转债可在当天卖出,并且可以再次交易。

2、交易时间

可转债上市交易时间为每个交易日的9:15-9:25,9:30-11:30,13:00-15:00。其中9:20-9:25为集合竞价时间,期间不接受撤单。

3、交易数量

交易数量为1手或其整数倍,对应面值为1000元或整数倍。

旗滨转债什么时候上市以及上市价格预估就是以上了,大家接下来耐心等待吧更多债券知识欢迎咨询客服QQ:100800360。