金鹰重工、益客食品、诺思格3家企业首发通过

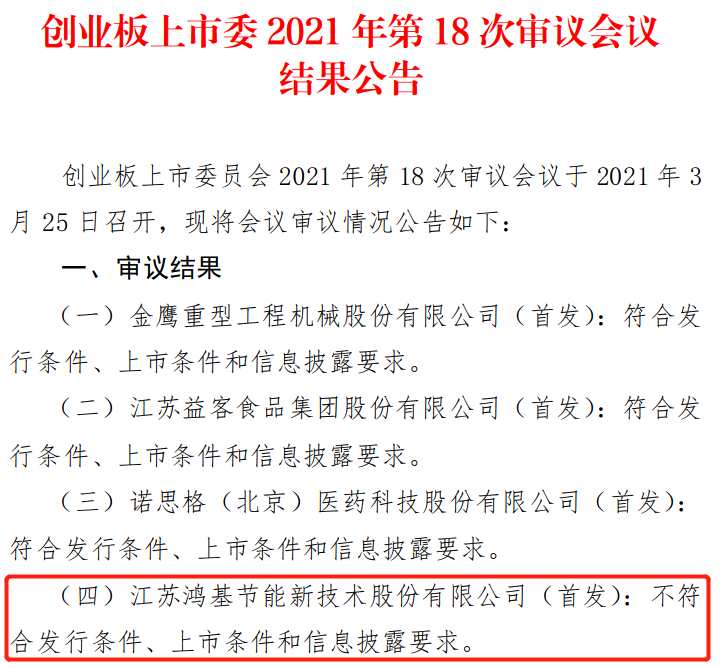

3月15日,据深交所消息,创业板第18次审议会议结果显示,鸿基节能上会被否,金鹰重工、益客食品、诺思格3家企业首发通过。

金鹰重工

金鹰重工的主要产品包括大型养路机械、轨道车辆及接触网作业车,主要客户为铁路运营单位、城市轨道交通运营单位等。2017-2019年,公司主营业务收入年均复合增长率17.51%,同期,该公司的净利润也在逐渐提升,从8379.88万元增长至1.69亿元。金鹰重工预计募集资金12.474亿元,募资用途包括收购武汉武铁轨道车修理有限公司100%股权、金鹰重工铁路工程机械制造升级与建设项目、新型铁路工程机械装备研发项目以及补充流动资金及偿还银行贷款。

针对金鹰重工,深交所问到的主要问题有:

1. 报告期各期,发行人向关联方国铁集团及其下属公司 销售商品及提供劳务,产生的收入占主营业务收入比例均超 过 65%。请发行人代表说明:(1)关联交易的必要性及定价公 允性;(2)发行人是否具有直接面向市场的经营能力;(3) 本次募集资金部分用于收购关联方轨道车修理公司的原因及 合理性。请保荐人代表发表明确意见。

2. 报告期内,发行人部分生产岗位使用劳务派遣,且人 数占用工总量比例超过 60%。2020 年 8 月,发行人将劳务派 遣改为劳务外包。请发行人代表说明:(1)生产岗位先后使 用劳务派遣、劳务外包的必要性及合理性;(2)发行人是否 已建立并执行有关促进劳务派遣、劳务外包人员权益保护的 规章制度,是否在劳务服务协议中规定有关劳务派遣、劳务 外包人员权益保护以及相关监督协调途径的条款。请保荐人 代表发表明确意见。

3. 报告期内,发行人及子公司部分账户资金归集至武汉 局集团资金结算所。请发行人代表说明:(1)资金归集的过 程;(2)集团一级账户与发行人二级账户的关系;(3)发行 人被归集的资金是否受限,按照银行实际执行的活期利率计 息是否合理;(4)资金归集未作为关联交易进行披露的合理 性;(5)确保未来包括资金管理在内财务独立性的相关措施。 请保荐人代表发表明确意见。

同时,金鹰重工还需要对以下问题进行落实:

1. 请发行人进一步说明资金归集和结算的详细流程,被 归集的资金是否受限,相关资金收益是否合理,并在招股说 明书中补充披露。请保荐人、申报会计师发表明确意见。

2. 请发行人在招股说明书中补充披露有关劳务外包人员 权益保护的措施。请保荐人、发行人律师发表明确意见。

益客食品

益客食品是一家主要从事禽类屠宰及加工、饲料生产及销售、商品代禽苗孵化及销售,以及熟食及调理品的生产与销售的公司。2017年-2019年,营业收入分别为75.21亿元、99.04亿元、155.53亿元,净利润分别为0.88亿元、1.92亿元、4.04亿元。本次拟公开招募股数为不超过4489.7960 万股,拟招募资金总额为106391.24万元,将用于山东益客食品产业有限公司肉 鸭屠宰线建设项目、济宁众客食品有限公司肉鸭屠宰线建设项目、山东众客食品产业园调熟制品建设项目、扩建年产2万吨禽肉熟食项目、益客食品供应链数字化建设项目和补充流动资金。

针对益客食品,深交所问到的主要问题有:

1. 与 2019 年相比,发行人预计 2020 年营业收入下降 7.47%,净利润下降 62.21%。请发行人代表说明:(1)业绩大 幅下滑的原因,与同行业可比公司变化趋势是否一致;(2) 是否存在对持续经营能力产生重大不利影响的因素。请保荐 人代表发表明确意见。

2. 报告期内,发行人为养殖业主提供担保且期末余额较 大。请发行人代表结合同行业可比公司情况,说明担保余额 大幅增长的原因及合理性。请保荐人代表发表明确意见。

3. 报告期内,发行人自然人客户数量众多,对该等客户 销售收入占主营业务收入的比例较高。请发行人代表说明:(1) 自然人客户销售收入占比及销售毛利率与同行业可比公司是 否存在较大差异,自然人客户销售收入是否可追溯验证;(2) 确保自然人客户销售收入真实性的内控制度。请保荐人代表 发表明确意见。

4. 请发行人代表结合同行业可比公司情况,说明 2019 年 末计提大额存货跌价准备的原因及合理性。请保荐人代表发 表明确意见。

诺思格

诺思格是一家临床试验外包服务提供商,主营业务涵盖临床试验运营服务、临床试验现场管理服务、生物样本检测服务、数据管理与统计分析服务、临床试验咨询服务、临床药理学服务等。2017年至2019年,该公司的营业收入分别为2.71亿元、3.26亿元和4.25亿元;净利润分别为3,199.78万元、5,249.06万元和8,632.76万元。本次拟公开发行股票不超过1,500万股,拟募集资金6.1亿元。

针对诺思格,深交所问到的主要问题有:

1. 根据申报材料,发行人为临床 CRO 企业,为客户提供 临床研究服务。请发行人代表说明:(1)临床研究服务的具 体内容及收入贡献情况;(2)与同行业可比公司的业务差异。 请保荐人代表发表明确意见。

2. 请发行人代表:(1)说明报告期内境外收入下滑的原 因;(2)结合同行业可比公司境外业务及收入情况,说明是 否存在对发行人核心竞争力产生重大不利影响的因素。请保 荐人代表发表明确意见。 3.请发行人代表说明报告期内存货周转率和销售费用率 低于同行业可比公司的原因及合理性。请保荐人代表发表明 确意见。

鸿基节能

鸿基节能致力于地基基础及既有建筑维护改造的设计和施工。2017年至2019年,鸿基节能的营收分别为3.29亿元、4.65亿元、5.57亿元,利润分别为0.34亿元、0.54亿元、0.53亿元。其中,2019年营收上增长了约1亿元,而利润下跌了约100万。鸿基节能拟公开发行不超过2500万股,拟募资7.38亿元,将用于设备升级购置项目、研发中心升级项目、补充营运资金项目。

针对鸿基节能,深交所问到的主要问题有:

1. 根据申报材料,发行人主营业务包括地基基础、既有 建筑维护改造,所处行业为“土木工程建筑业”;发行人认为其属于传统产业与新技术、新业态的深度融合,符合创业板 定位。请发行人代表:(1)结合建筑业企业运用《建筑业 10 项新技术(2017 版)》在列新技术开展业务的情况,说明发行 人掌握并熟练运用行业通用技术属于传统产业与新技术深度 融合的理由;(2)结合既有建筑维护改造业务的特点、合同 签订及对应收入确认情况,说明既有建筑维护改造业务属于 新业态的理由,以及相关业务收入占比持续下降的原因;(3) 说明发行人的核心技术和研发优势。请保荐人代表发表明确 意见。

2. 请发行人代表说明:(1)“高性能隔震建筑系列关键技 术与工程应用”项目的参与单位和人员,以及发行人董事长 在该项目中发挥的作用;(2)发行人利用该技术实施的工程 建设及对应收入确认情况。请保荐人代表发表明确意见。

3. 请发行人代表说明,报告期内经营活动产生的现金流 量净额持续低于净利润且曾为负数的原因及合理性。请保荐 人代表发表明确意见。